相続で損しないためには?“生前贈与のルール”が65年ぶりに大改正

相続は一族の財産を引き継ぐ一大イベント。そして昨今、この相続のルールが目まぐるしく変わっている。

2023年度の税制改正で、生前贈与に関するルールが、65年ぶりに見直されることになったことを皆さんはご存知だろうか?少しでも多くの財産を引き継ぐには、とても知らなかったでは済まされない。

生前贈与の手段は、「暦年贈与」と「相続時精算課税制度」の2つ。今回の改正で、それぞれどのような変更があったのかを詳しく見ていこう。

(本記事は『【図解】身内が亡くなった後の手続きがすべてわかる本 2024年版』(曽根恵子著)より抜粋・構成しています)

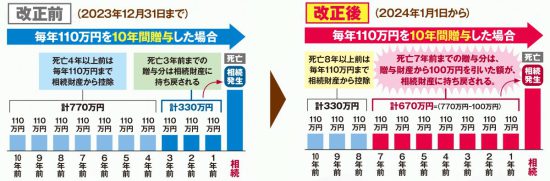

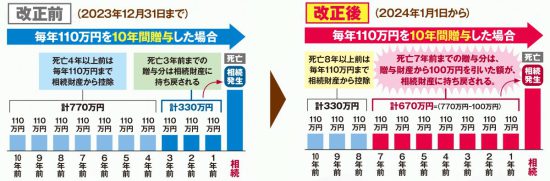

暦年贈与とは、毎年110万円までの贈与であれば、贈与税は非課税になる制度で、相続税対策として利用されることも多い。ただし、相続が発生した場合、発生時点から3年前にさかのぼって、3年分の贈与は相続財産に加えられる。この期間を「持ち戻し期間」という。

たとえば、死ぬ直前まで、毎年110万円ずつ贈与していた場合、3年分の330万円が相続税の対象になるということだ。もちろん、贈与税の対象にはならないので注意が必要だ。

この持ち戻し期間が、今回の改正で、3年から7年に延長された。ただし、贈与総額100万円までは控除される。これを上記の例に当てはめると、670万円(110万円×7年分−100万円)が相続税の課税対象となる。今回の改正によって、相続財産が相続税の基礎控除を超える場合は、相続税が高くなる可能性もあることになる。

この持ち戻し期間が、今回の改正で、3年から7年に延長された。ただし、贈与総額100万円までは控除される。これを上記の例に当てはめると、670万円(110万円×7年分−100万円)が相続税の課税対象となる。今回の改正によって、相続財産が相続税の基礎控除を超える場合は、相続税が高くなる可能性もあることになる。

ルールは厳しくなったが、暦年贈与が相続税対策として有効であることに変わりはない。とはいえ、暦年贈与を行うつもりでいるなら、今後はなるべく早めに始めるほうがいいだろう。

なお、暦年贈与を行う場合、その贈与が暦年贈与であることを認められる必要がある。

そのためには、贈与側と受け取り側、両者の合意が必要であり、贈与するたびに日付や贈与内容をまとめた契約書が必要になる。また、贈与する額やタイミングが毎年同じだと、暦年贈与と見なされないケースもあるので、これらは都度変えたほうが無難だ。

ルールは厳しくなったが、暦年贈与が相続税対策として有効であることに変わりはない。とはいえ、暦年贈与を行うつもりでいるなら、今後はなるべく早めに始めるほうがいいだろう。

なお、暦年贈与を行う場合、その贈与が暦年贈与であることを認められる必要がある。

そのためには、贈与側と受け取り側、両者の合意が必要であり、贈与するたびに日付や贈与内容をまとめた契約書が必要になる。また、贈与する額やタイミングが毎年同じだと、暦年贈与と見なされないケースもあるので、これらは都度変えたほうが無難だ。

暦年贈与の「持ち戻し期間」が延長される

この持ち戻し期間が、今回の改正で、3年から7年に延長された。ただし、贈与総額100万円までは控除される。これを上記の例に当てはめると、670万円(110万円×7年分−100万円)が相続税の課税対象となる。今回の改正によって、相続財産が相続税の基礎控除を超える場合は、相続税が高くなる可能性もあることになる。

この持ち戻し期間が、今回の改正で、3年から7年に延長された。ただし、贈与総額100万円までは控除される。これを上記の例に当てはめると、670万円(110万円×7年分−100万円)が相続税の課税対象となる。今回の改正によって、相続財産が相続税の基礎控除を超える場合は、相続税が高くなる可能性もあることになる。

暦年贈与には贈与側と受け取り側の合意が必要

ルールは厳しくなったが、暦年贈与が相続税対策として有効であることに変わりはない。とはいえ、暦年贈与を行うつもりでいるなら、今後はなるべく早めに始めるほうがいいだろう。

なお、暦年贈与を行う場合、その贈与が暦年贈与であることを認められる必要がある。

そのためには、贈与側と受け取り側、両者の合意が必要であり、贈与するたびに日付や贈与内容をまとめた契約書が必要になる。また、贈与する額やタイミングが毎年同じだと、暦年贈与と見なされないケースもあるので、これらは都度変えたほうが無難だ。

ルールは厳しくなったが、暦年贈与が相続税対策として有効であることに変わりはない。とはいえ、暦年贈与を行うつもりでいるなら、今後はなるべく早めに始めるほうがいいだろう。

なお、暦年贈与を行う場合、その贈与が暦年贈与であることを認められる必要がある。

そのためには、贈与側と受け取り側、両者の合意が必要であり、贈与するたびに日付や贈与内容をまとめた契約書が必要になる。また、贈与する額やタイミングが毎年同じだと、暦年贈与と見なされないケースもあるので、これらは都度変えたほうが無難だ。

1

2

【相続実務士】の創始者として1万4,800件の相続相談に対処。相続対策サポート専門会社である”夢相続”を運営し、“オーダーメード相続”を提案。

記事一覧へ

記事一覧へ

|

『【図解】身内が亡くなった後の手続きがすべてわかる本』 65年ぶりの大改正。大きく変わった相続のルールを解説

|

ハッシュタグ