お金を一切払わずに課税所得を引き下げられる!元東京国税局職員のライターが教える税金対策法

いよいよ2024年もあとわずか。年が明けると、確定申告の時期になります。

会社勤めをしている人は年末調整をすれば税金に関してはクリアになりますが、フリーランスの人はそうはいきません。

長きにわたって申告をしている人は問題ないかもしれませんが、今年からフリーランスになったという人は不安がいっぱいかもしれません。

昨年からインボイス制度も導入されるなど、確定申告初心者には大変な作業かもしれません。

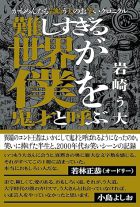

そこで、『新しいフリーランスの歩き方』を上梓した元東京国税局職員でフリーライターの小林義崇氏に、フリーランスの税金対策法を教えてもらいました。

(この記事は、『新しいフリーランスの歩き方』より一部を抜粋し、再編集しています)

会社員を辞めてフリーランスになる人は、いずれ必ずお金に関する“不都合な真実”に直面します。

日本の法制度上、フリーランスは会社員よりもさまざまな点で不利です。フリーランスを続けたいのであれば、「会社員並みの収入があれば大丈夫」という考えはできるだけ早く捨てなくてはいけません。

その主な理由は、次の4点にあります。

1.経費が自己負担になる

2.税金の負担が増える

3.社会保険料の負担が増える

4.もらえる年金が少なくなる

それぞれについて説明しましょう。

仕事をするには、さまざまな費用がかかります。ライターは比較的経費がかからない仕事ですが、それでもパソコンの購入費や、取材先に行く交通費、仕事場所の賃料などの費用がかかります。

こうした仕事のための費用は、会社員なら会社が経費として全額負担してくれるのが普通ですが、フリーランスは「全額自己負担」が基本です。

自己負担した経費を確定申告すれば、税金が減る効果はあるのですが、それでも全額が戻ってくるわけではありません。たとえば10万円のパソコンを買ったとして、節税効果はせいぜい3万円程度。つまり、節税効果を差し引いても7万円程度の自己負担が必要となるのです。

こうした自己負担を踏まえながら、フリーランスはお金の使い方を考えなくてはいけません。基本的な税金の計算方法を理解しておかないと、むやみに経費を払うことになり、“節税貧乏”に陥ってしまいます。

フリーランスの税金は会社員より重たいという現実

自己負担を踏まえつつお金の使い方を考える

2004年に東京国税局の国税専門官として採用され、以後、都内の税務署、東京国税局、東京国税不服審判所において、相続税の調査や所得税の確定申告対応、不服審査業務等に従事。2017年7月、東京国税局を辞職し、フリーライターに転身。書籍や雑誌、ウェブメディアを中心とする精力的な執筆活動に加え、お金に関するセミナーを行っている。『僕らを守るお金の教室』(サンマーク出版刊)、『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社刊)ほか著書多数。公式ホームページ

記事一覧へ

記事一覧へ

|

『新しいフリーランスの歩き方』 「食べていけるフリーランス」に必要な ブランディング、伝わる文章力、お金の知識、メンタル

|

【関連キーワードから記事を探す】

吉本退所から4か月…エハラマサヒロが現在の“リアルな収入事情”を告白「おかげさまで基本的に休みはないです」

フリーランスの王・株本祐己「フリーランスが活躍できる社会にしたい」。“フリーランス集団”というまったく新しい組織の形

「フリーランス新法」は「下請法」と何が違う?元東京国税局職員のライターがわかりやすく解説

元東京国税局職員が老後資金を確保する方法を伝授!「毎月400円払うだけ」で年金が増える制度とは?

お金を一切払わずに課税所得を引き下げられる!元東京国税局職員のライターが教える税金対策法

お金を一切払わずに課税所得を引き下げられる!元東京国税局職員のライターが教える税金対策法

国会議員でまかりとおる事実上「脱税の手口」は?1番ポピュラーなのは、政治団体を介した相続税を払わないこと

結局インボイスには登録した方がいい?しなくてもいい?3人に1人は免税事業者を続けている結果に

税金で絶対に損しないために!確定申告、大きく変わったポイントと対処法

仮想通貨で儲けたときの税率が「高すぎる」ワケ。100万円稼いで手元に残る金額は…

この記者は、他にもこんな記事を書いています