今年のノーベル経済学賞からわかる投資法とは?

ノーベル経済学賞は、市場の予測研究を行った3人の教授に授与された。インデックス・ファンドやクオンツ・ファンドに応用されているという

◆今年のノーベル経済学賞と、単純にPBRやPERが低い銘柄を買えば儲かるというバリュー効果 (人気ブログ「金融日記」管理人 藤沢数希氏)

ノーベル経済学賞は投資家には関係ないアカデミックな分野に与えられることが多いのだが、今年は多くの市場参加者に馴染みのある分野が受賞した。シカゴ大のファーマ教授とハンセン教授、エール大のシラー教授の3氏が共同受賞した資産価格の理論だ。

簡単に言うと、ファーマ教授は市場では投資家は合理的ですべての利用可能な情報を使って取引しているから、株などの資産は常にリスクとリターンが釣り合った価格になっているという「効率的市場仮説」を主張。対してシラー教授は、投資家は非合理的で時に間違った価格で取引を続けるという行動ファイナンスの研究者である。ハンセン教授は市場の効率性を議論するための重要な道具立てをつくったことで評価された。「効率的」というのはファイナンスの分野では独特の意味合いがあり、利用可能な情報が瞬時に価格に織り込まれるというような意味である。

株式市場が完全に効率的であるなら、すべての情報が合理的に価格に反映されているのだから、どれだけ調査しても割高な銘柄も割安な銘柄も見つけられない。儲けられるかどうかはすべて運ということになる。こうなると市場全体を買うインデックス・ファンドがリスクとリターンの観点で最も得ということになってしまう。

実際、ファンドマネジャーの運用する投資信託のリターンを分析すると、彼らは市場に勝ったり負けたりするのだが、平均するとコストの分だけインデックス・ファンドに負けていることがわかっている。効率的市場仮説はなかなか説得力があるのだ。これは投信を売っている運用会社や儲かりそうな株をすすめたりして手数料を取っている証券会社にとっては都合の悪い理論だ。

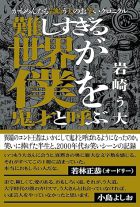

ちなみに、効率的市場仮説を面白おかしく解説したのが僕の最初の本となった『なぜ投資のプロはサルに負けるのか?』である。

⇒【後編】『投資の要諦「ボロ株を買って人気銘柄を空売り」』に続く https://nikkan-spa.jp/534192

【藤沢数希氏】

欧米の研究機関にて博士号を取得。その後、外資系投資銀行に転身。ブログ「金融日記」は月間100万PV、ツイッターのフォロワーは8万人を超える。最新刊『外資系金融の終わり』が発売中

ノーベル経済学賞は投資家には関係ないアカデミックな分野に与えられることが多いのだが、今年は多くの市場参加者に馴染みのある分野が受賞した。シカゴ大のファーマ教授とハンセン教授、エール大のシラー教授の3氏が共同受賞した資産価格の理論だ。

簡単に言うと、ファーマ教授は市場では投資家は合理的ですべての利用可能な情報を使って取引しているから、株などの資産は常にリスクとリターンが釣り合った価格になっているという「効率的市場仮説」を主張。対してシラー教授は、投資家は非合理的で時に間違った価格で取引を続けるという行動ファイナンスの研究者である。ハンセン教授は市場の効率性を議論するための重要な道具立てをつくったことで評価された。「効率的」というのはファイナンスの分野では独特の意味合いがあり、利用可能な情報が瞬時に価格に織り込まれるというような意味である。

株式市場が完全に効率的であるなら、すべての情報が合理的に価格に反映されているのだから、どれだけ調査しても割高な銘柄も割安な銘柄も見つけられない。儲けられるかどうかはすべて運ということになる。こうなると市場全体を買うインデックス・ファンドがリスクとリターンの観点で最も得ということになってしまう。

実際、ファンドマネジャーの運用する投資信託のリターンを分析すると、彼らは市場に勝ったり負けたりするのだが、平均するとコストの分だけインデックス・ファンドに負けていることがわかっている。効率的市場仮説はなかなか説得力があるのだ。これは投信を売っている運用会社や儲かりそうな株をすすめたりして手数料を取っている証券会社にとっては都合の悪い理論だ。

ちなみに、効率的市場仮説を面白おかしく解説したのが僕の最初の本となった『なぜ投資のプロはサルに負けるのか?』である。

⇒【後編】『投資の要諦「ボロ株を買って人気銘柄を空売り」』に続く https://nikkan-spa.jp/534192

【藤沢数希氏】

欧米の研究機関にて博士号を取得。その後、外資系投資銀行に転身。ブログ「金融日記」は月間100万PV、ツイッターのフォロワーは8万人を超える。最新刊『外資系金融の終わり』が発売中

物理学研究者、投資銀行クオンツ・トレーダー職等を経て、作家・投資家。香港在住。著書に『外資系金融の終わり』『僕は愛を証明しようと思う』『コスパで考える学歴攻略法』などがある

ノーベル経済学賞は投資家には関係ないアカデミックな分野に与えられることが多いのだが、今年は多くの市場参加者に馴染みのある分野が受賞した。シカゴ大のファーマ教授とハンセン教授、エール大のシラー教授の3氏が共同受賞した資産価格の理論だ。

簡単に言うと、ファーマ教授は市場では投資家は合理的ですべての利用可能な情報を使って取引しているから、株などの資産は常にリスクとリターンが釣り合った価格になっているという「効率的市場仮説」を主張。対してシラー教授は、投資家は非合理的で時に間違った価格で取引を続けるという行動ファイナンスの研究者である。ハンセン教授は市場の効率性を議論するための重要な道具立てをつくったことで評価された。「効率的」というのはファイナンスの分野では独特の意味合いがあり、利用可能な情報が瞬時に価格に織り込まれるというような意味である。

株式市場が完全に効率的であるなら、すべての情報が合理的に価格に反映されているのだから、どれだけ調査しても割高な銘柄も割安な銘柄も見つけられない。儲けられるかどうかはすべて運ということになる。こうなると市場全体を買うインデックス・ファンドがリスクとリターンの観点で最も得ということになってしまう。

実際、ファンドマネジャーの運用する投資信託のリターンを分析すると、彼らは市場に勝ったり負けたりするのだが、平均するとコストの分だけインデックス・ファンドに負けていることがわかっている。効率的市場仮説はなかなか説得力があるのだ。これは投信を売っている運用会社や儲かりそうな株をすすめたりして手数料を取っている証券会社にとっては都合の悪い理論だ。

ちなみに、効率的市場仮説を面白おかしく解説したのが僕の最初の本となった『なぜ投資のプロはサルに負けるのか?』である。

⇒【後編】『投資の要諦「ボロ株を買って人気銘柄を空売り」』に続く https://nikkan-spa.jp/534192

【藤沢数希氏】

欧米の研究機関にて博士号を取得。その後、外資系投資銀行に転身。ブログ「金融日記」は月間100万PV、ツイッターのフォロワーは8万人を超える。最新刊『外資系金融の終わり』が発売中

ノーベル経済学賞は投資家には関係ないアカデミックな分野に与えられることが多いのだが、今年は多くの市場参加者に馴染みのある分野が受賞した。シカゴ大のファーマ教授とハンセン教授、エール大のシラー教授の3氏が共同受賞した資産価格の理論だ。

簡単に言うと、ファーマ教授は市場では投資家は合理的ですべての利用可能な情報を使って取引しているから、株などの資産は常にリスクとリターンが釣り合った価格になっているという「効率的市場仮説」を主張。対してシラー教授は、投資家は非合理的で時に間違った価格で取引を続けるという行動ファイナンスの研究者である。ハンセン教授は市場の効率性を議論するための重要な道具立てをつくったことで評価された。「効率的」というのはファイナンスの分野では独特の意味合いがあり、利用可能な情報が瞬時に価格に織り込まれるというような意味である。

株式市場が完全に効率的であるなら、すべての情報が合理的に価格に反映されているのだから、どれだけ調査しても割高な銘柄も割安な銘柄も見つけられない。儲けられるかどうかはすべて運ということになる。こうなると市場全体を買うインデックス・ファンドがリスクとリターンの観点で最も得ということになってしまう。

実際、ファンドマネジャーの運用する投資信託のリターンを分析すると、彼らは市場に勝ったり負けたりするのだが、平均するとコストの分だけインデックス・ファンドに負けていることがわかっている。効率的市場仮説はなかなか説得力があるのだ。これは投信を売っている運用会社や儲かりそうな株をすすめたりして手数料を取っている証券会社にとっては都合の悪い理論だ。

ちなみに、効率的市場仮説を面白おかしく解説したのが僕の最初の本となった『なぜ投資のプロはサルに負けるのか?』である。

⇒【後編】『投資の要諦「ボロ株を買って人気銘柄を空売り」』に続く https://nikkan-spa.jp/534192

【藤沢数希氏】

欧米の研究機関にて博士号を取得。その後、外資系投資銀行に転身。ブログ「金融日記」は月間100万PV、ツイッターのフォロワーは8万人を超える。最新刊『外資系金融の終わり』が発売中

物理学研究者、投資銀行クオンツ・トレーダー職等を経て、作家・投資家。香港在住。著書に『外資系金融の終わり』『僕は愛を証明しようと思う』『コスパで考える学歴攻略法』などがある

|

『なぜ投資のプロはサルに負けるのか?』 あるいは、お金持ちになれるたったひとつのクールなやり方

|

【関連キーワードから記事を探す】

この記者は、他にもこんな記事を書いています