「メルカリは赤字でヤバい」は本当か?/馬渕磨理子

―[あの企業の意外なミライ]―

「あの企業の意外なミライ」を株価と業績から読み解く。滋賀県出身、上京2年目、犬より猫派、好きな言葉は「論より証拠」のフィスコ企業リサーチレポーター・馬渕磨理子

です。

私はこれまで、上場銘柄のアナリストとしてさまざまな企業の業績予測、市況予測を行ってきました。また、自身で株式投資を5年以上に渡って行い、市場に向き合ってきました。

本企画では、そんなリサーチャーである私馬渕の視点からみなさまに「あの企業の意外な情報」をお届けます。

「メルカリは赤字でヤバい!」は本当か?

なんで赤字?答えはテレビCMにあった

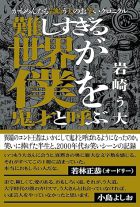

経済アナリスト/一般社団法人 日本金融経済研究所・代表理事。(株)フィスコのシニアアナリストとして日本株の個別銘柄を各メディアで執筆。また、ベンチャー企業の(株)日本クラウドキャピタルでベンチャー業界のアナリスト業務を担う。著書『5万円からでも始められる 黒字転換2倍株で勝つ投資術』Twitter@marikomabuchi

記事一覧へ

記事一覧へ

この連載の前回記事

【関連キーワードから記事を探す】

ヴィトンのバッグがメルカリで詐欺被害に…「物販のプロ」が考える“被害を未然に防ぐ方法”

儲かる副業「1円で仕入れて、1万円以上で売れる」「オススメは靴」初心者でも失敗しないテクニック

“物販で稼げていない人”の共通点…「初心者はメルカリ一択」だとプロが語る理由

500円の缶バッジが15万円で売れる!アニメグッズで荒稼ぎする猛者たちに次なる「覇権アニメ」を聞いてみた

楽天ポイントが貯まるスピードを加速させる「お得な“ネットショッピングの利用術”」

売り出し総額3486億円。東京メトロ「歴史的IPO」がもたらす影響とは?保有には“リスク”も

「メルカリは赤字でヤバい」は本当か?/馬渕磨理子

メルカリ上場はどれだけ凄い? LINE、DeNA、ミクシィetc.の上場時と比べてみた

上場した「メルカリ」に不安材料アリ!? ’18年最大&最注目IPOの行方は…

同じ目標を持つ集団――連続投資小説「おかねのかみさま」

この記者は、他にもこんな記事を書いています